Приведенная здесь диаграмма была опубликована в официальном документе, выпущенном компанией McKinsey & Company и фондом GLEIF на английском языке. Перевод этой диаграммы отсутствует.

Код LEI в коммерческом кредитовании

В официальном документе, выпущенном компанией McKinsey & Company и фондом Global Legal Entity Identifier Foundation (GLEIF), который называется «Код идентификации юридических лиц: ценность уникального идентификатора контрагента» (The Legal Entity Identifier: The Value of the Unique Counterparty ID), обозначены три дополнительные области использования кода идентификации юридических лиц (LEI), а именно: рынки капитала, бизнес-операции и предоставление коммерческих кредитов. И хотя их значительно больше, выявленные области демонстрируют широкое внедрение кодов LEI.

В процессе рассмотрения возможности выдачи кредита коммерческим организациям любое финансовое учреждение первым делом должно проверить идентификационную запись юридического лица, историю и групповую структуру владения того или иного юридического лица. Зачастую эта задача оказывается куда более сложной, чем ожидалось. Многие группы компаний и небольшие предприятия включают в себя множество юридических лиц с похожими названиями, и каждое из них может осуществлять финансовую деятельность различными способами, с участием разных организаций и в разных странах.

От идентификации контрагентов до создания коммерческой ценности: использование кодов LEI для стандартизации предоставления коммерческих кредитов

Столь сложная среда означает, что кредитным организациям, в которых часто используются разрозненные ИТ-структуры и системы обработки данных, может быть весьма непросто однозначно идентифицировать отдельных клиентов. Следовательно, это усложняет обмен информацией, необходимой для устранения рисков и защиты данных, как внутри организаций, так и между ними.

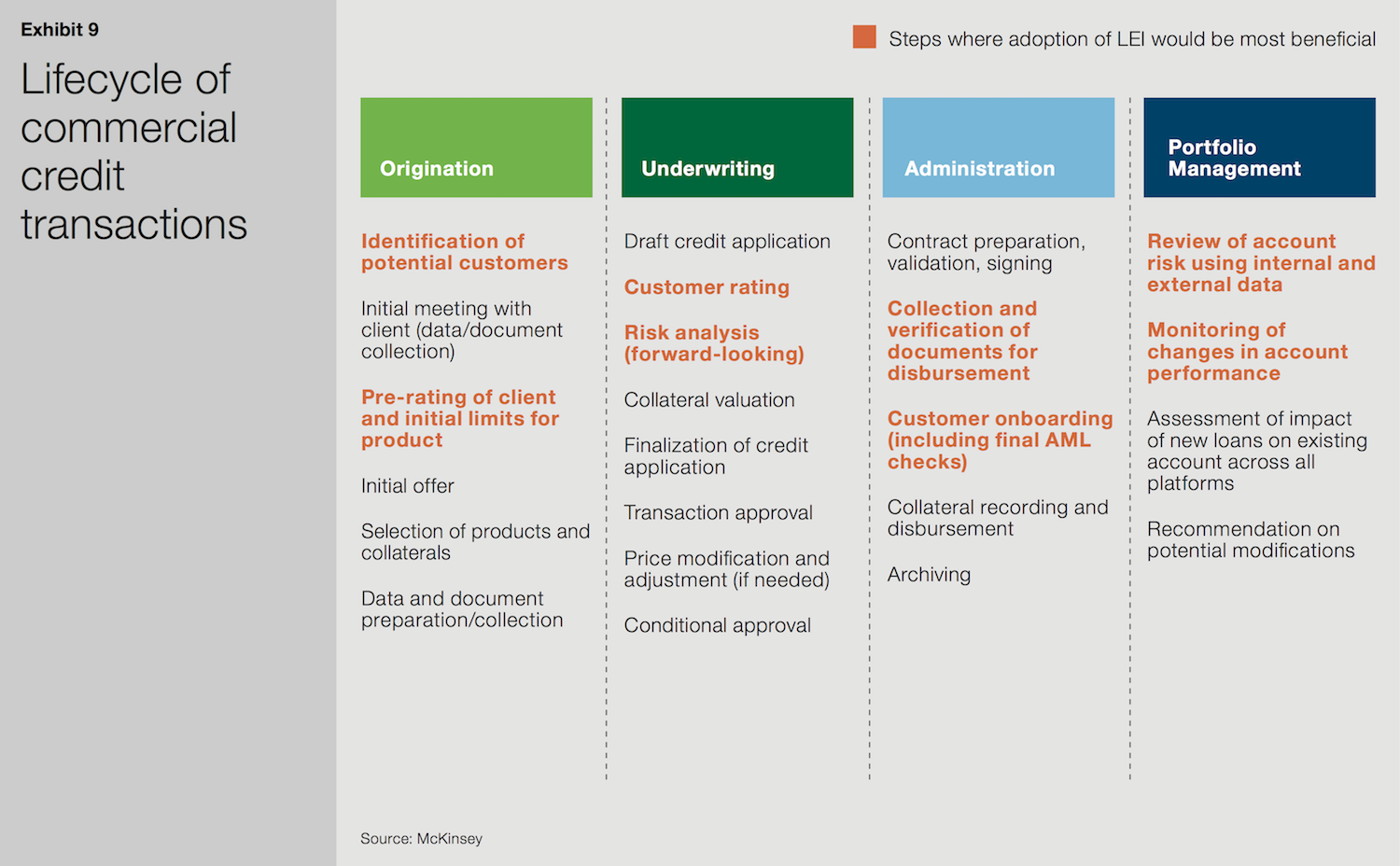

На каждом из четырех основных этапов цикла выдачи коммерческого кредита (инициирование, оценка платежеспособности, оформление и управление портфолио) необходимо провести целый ряд проверок, которые во многих случаях выполняются вручную и отнимают немало времени. Использование кодов LEI обеспечивает более надежный и эффективный метод получения сведений о кредитополучателях — знай своего клиента (KYC), а также лучшую отслеживаемость информации. Все это позволит добиться значительной экономии финансовых средств.

Инициирование

На этапе инициирования кредита критически важным является получение точной и доступной для проверки информации о личности юридического лица, его банковской истории, а также истории финансовых операций или кредитования. Без этой информации практически невозможно предложить соответствующие продукты или точно оценить риски.

Формы заявки очень часто содержат ошибки, поскольку многие юридические лица не могут правильно указать свое полное название или указывают варианты наименования, которые они использовали ранее. Особенно это касается небольших и средних предприятий, а также дочерних компаний, входящих в состав более крупных групп. Использование кода LEI могло бы помочь стандартизировать эту важную информацию и, соответственно, значительно сократило бы время, которое организационно-контрольные и операционные отделы банков тратят на ручную проверку.

Оценка платежеспособности и оформление

Возможность быстро и точно проверить историю юридического лица даже еще более важна на этапе оценки платежеспособности, когда выполняется последний анализ рисков и принимается решение о кредитовании. Кроме того, на этапе оформления, когда информация о юридическом лице добавляется в системы финансового учреждения, использование одного идентификатора способствовало бы повышению эффективности и ускорению проверок, необходимых в соответствии с законодательством по борьбе с отмыванием денег и установленными нормами.

Управление портфолио

Наконец, после выдачи кредита и начала этапа управления портфолио финансовая организация должна использовать данные, полученные из внутренних и внешних источников, для анализа риска по открытому счету и вместе с тем также отслеживать изменения по нему. Это требует сверки значительного объема данных, благодаря чему обеспечиваются точность и своевременное обновление информации о рисках. Коды LEI могли бы ускорить сверку данных и помочь подтвердить их корректность.

На всех четырех этапах цикла выдачи кредита использование кода LEI обеспечило бы автоматизацию и компьютеризацию операций, предоставив новое поле для ввода данных, которые могли бы быть стандартизированы во всех системах.

Для получения дополнительной информации об областях использования кодов LEI, описанных в совместном документе компании McKinsey & Company и фонда GLEIF, перейдите на следующие специальные страницы веб-сайта GLEIF: «Код LEI на рынках капитала» и «Код LEI при финансировании торговых операций».