O gráfico mostrado aqui foi publicado com o Livro Branco em inglês divulgado pela McKinsey & Company e GLEIF. A tradução do gráfico não está disponível.

LEI em Mercados de Capitais

O Livro Branco publicado pela McKinsey & Company e pela Global Legal Entity Identifier Foundation (GLEIF) intitulado “O Identificador da Entidade Jurídica: O Valor da Identificação Única da Contraparte (The Legal Entity Identifier: The Value of the Unique Counterparty ID)”, ilustra claramente as aplicações adicionais do Identificador de Entidade Jurídica (LEI) em todo o ciclo de vida da relação do cliente nos mercados de capital. O valor primário do LEI neste segmento é derivado da redução dos custos associados com: integração dos clientes e atividades administrativas e intermediárias relacionadas ao processamento de ações, títulos e outras operações de valores mobiliários.

Todavia, sua aplicação nas operações internas é igualmente importante. As equipes de operações internas utilizam cada vez mais o LEI como o principal atributo para agregar e reconciliar a informação comercial do cliente, que, frequentemente, está armazenada em diferentes sistemas internos e etiquetada com diferentes números de ID do cliente. Elas constataram que as tarefas relacionadas com as comunicações internas e a reconciliação comercial foram simplificadas e aceleradas através da utilização do LEI.

Da identificação da contraparte ao valor comercial: A utilização dos LEI nos mercados de capitais

Os bancos estão começando a usar o LEI como um identificador eficaz para a integração do cliente. Isto é particularmente verdade para as atividades relacionadas com as exigências de conhecer seu cliente (KYC) e de gestão de documentação.

Nos processos de conhecimento do cliente, as empresas trabalham para verificar a identidade dos respectivos clientes por meio da realização de uma robusta devida diligência. A falta de consistência nestes procedimentos significa que os bancos gastam tempo e recursos consideráveis no esforço. Para complicar ainda mais a questão, as diferentes áreas do banco podem utilizar diferentes identificadores para o mesmo cliente e os fornecedores contratados pelo banco para ajudar na recolha de informação associada ao conhecimento do cliente podem, também, utilizar seus próprios identificadores. Aquilo que poderia ser uma simples tarefa é, de fato, um esforço complexo, moroso e que requer recursos intensivos.

Além disso, pode haver consequências adversas para o cliente. Por exemplo, se um cliente necessitar de dinheiro rapidamente, pode colocar uma ordem para vender uma obrigação ou uma ação. Mas o banco pode ter dificuldades em localizar de imediato os documentos por estes estarem etiquetados com o número de uma conta e não com um ID de entidade jurídica e, consequentemente, pode bloquear a conta do cliente da transação.

A ampla adoção de LEIs poderia gerar uma economia anual de mais de US$ 150 milhões no setor de bancos de investimento

Por comparação, se todos os intervenientes no processo etiquetassem a informação do cliente com um LEI, o processo seria muito mais eficiente e transparente. Além de simplificar procedimentos e assegurar um melhor serviço ao cliente, os LEI podem expandir a capacidade dos funcionários e permitir que os bancos negociem com os clientes mais rapidamente. Habitualmente, os bancos de investimento empregam 1000 a 1500 funcionários que se focam na integração e, de acordo com a McKinsey, o processo de integração demora, em média, 120 dias. Se o LEI fosse adotado de forma mais alargada, o tempo de integração poderia ser significativamente reduzido de modo a que os bancos pudessem começar negociando com os clientes muito mais cedo e a equipe de integração poderia ficar disponível para outras funções.

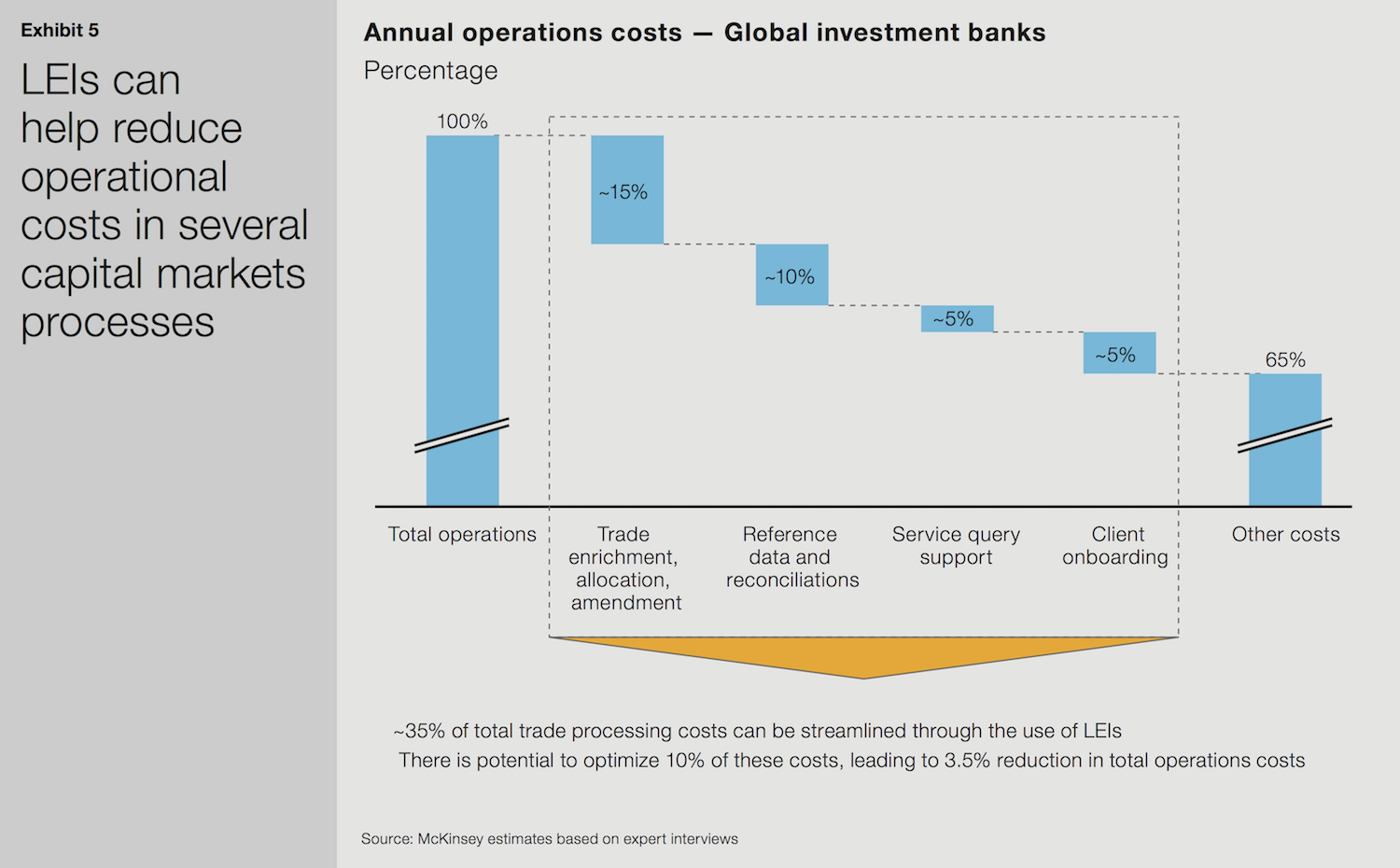

O Livro Branco estima que a introdução dos LEI na integração no mercado de capitais e no processamento de transações comerciais poderia reduzir os custos de duas funções em 10%. Isto levaria a uma redução de 3,5% nos custos gerais das operações de mercados de capitais, ascendendo a mais de US$ 150 milhões de em economias anuais, apenas para o setor global dos bancos de investimento.

Os bancos que venham a adotar o LEI no processamento de transações e integração podem colher os benefícios em termos de eficiência, rapidez e em um melhor serviço ao cliente. As vantagens para todos os bancos seriam fortemente aumentadas se um maior número de entidades jurídicas obtivesse o LEI. Mais concretamente, poderiam esperar recolher receitas adicionais encurtando o "tempo até a comercialização" na negociação com os clientes, ao mesmo tempo que estariam a melhorar a experiência do cliente.

O LEI elimina a complexidade da integração das organizações de clientes

Para obter mais informações sobre como a ampla adoção de LEI pode remover a complexidade da integração das organizações de clientes e entregar valor quantificável para empresas de serviços financeiros, consulte o relatório de pesquisa GLEIF intitulado “Um novo futuro para a Identificação de Entidades Jurídicas” (A New Future for Legal Entity Identification).

O relatório descreve os resultados da pesquisa da GLEIF sobre os desafios da identificação da entidade em serviços financeiros, incluindo a due diligence de conhecer seu cliente (KYC). Também mostra como a substituição de informações desarticuladas por uma abordagem globalmente aceita, baseada na ampla adoção do LEI, removeria a complexidade das transações comerciais e forneceria valor quantificável às empresas de serviços financeiros.

Para saber mais sobre os casos de uso do LEI descritos no Livro Branco conjunto da McKinsey e GLEIF, consulte estas páginas dedicadas do site GLEIF: “LEI em Financiamento Comercial” e “LEI em Crédito Comercial”.