過去のGLEIFブログ記事をすべて見る >

著者について:

クレア・ロウリーは、Global Legal Entity Identifier Foundation (GLEIF)の事業運営責任者です。GLEIFに勤める前は、米連邦預金保険公社で銀行破綻処理プログラムの改善する技術施策を統率し、サブプライム住宅ローンの調査に貢献していました。CFA®資格保有者で、ノースウェスタン大学で予測分析学の理学修士を取得。

世界的にデジタルプラットフォーム上で行われる貿易や商取引の量が増え続けるのに伴い、国際的なトラストサービスの整合化に対するニーズは高まり続けています。この取り組みにおいて、LEIは基本的な役割を果たすことができます。

金融安定理事会(FSB)は既に、G20承認済みの「クロスボーダー決済の強化に向けたロードマップ」の目標達成を支援するため、LEIを推奨しています。クロスボーダー決済フローにおけるLEIの価値を実証するため、GLEIFは決済業界の主要なステークホルダーと協力し、企業の請求書照合、KYCおよび顧客のオンボーディング、A2Aの所有者の確認、監視リストおよび制裁措置のスクリーニングの効率化等、さまざまな主要なユースケースを検討してきました。

A2Aの所有者検証とは何か、そしてなぜ重要なのか?

A2Aの所有者検証により、銀行口座がその所有者であると主張する取引主体に属していることが保証され、組織が取引相手を確認して支払いを開始できるようになります。

A2Aの検証の実例として、Pay.UKの受取人確認サービスが挙げられます。2020年に開始されたこのサービスは、英国国内での支払いに特化した口座名義確認サービスであり、誤送金率の低下に寄与し、さらに支払いが意図した口座名義人に送金され、そこから回収されているという信頼を提供しています。

クロスボーダーのA2Aの中核となる課題を理解する

国内レベルでは一定の成功が立証されているものの、地域ベースや世界ベースでクロスボーダーの越えた口座検証サービスを提供することは、国内レベルで導入できるISO 20022の構造化データの導入の可能性が多様であること、言語や文字セットが異なること、ローカルビジネスIDが異なることなどにより、大きな課題が生じることになります。

従来、名称と住所は決済時の本人確認の代理として使用されていたため、一致率が低くなり、決済を実行する企業に遡って口座詳細の矛盾を調査するために必要な、関連する手動の作業負担が生じていました。その結果、本来の業務を遂行しようとする企業は、サプライヤーを追跡したり、現地の言語や住所の特殊性や複雑さに対応するために貴重なリソースを費やしています。

LEIはどのようにしてA2Aの検証を強化できるか?

国境、法的管轄区域、決済スキームを越えて取引主体の受取人を対象とした単一のグローバルなデジタル識別子があれば、受取人プロトコルの効果的なクロスボーダー確認の開発が可能になるでしょう。幸い、LEIはこの役割を果たすことができます。

グローバルLEIシステムは、金融規制当局によって既に広く支持され、義務付けられている唯一のオープンで標準化された取引主体識別システムです。幅広い業界の支持は、LEIを決済メッセージのデータ属性として追加すると、国境や管轄区域を超えて、送金人または受取人の取引主体を正確かつ即座に自動的に識別できるという事実から生まれています。

欧州では、即時決済規制により、国際銀行口座番号(IBAN)と口座名の照合を容易にするツールとしてLEIが既に認識されています。国際レベルでは、FATF勧告16の公開協議は、受取人の金融機関が決済メッセージ内の受取人情報が保有する情報と一致しているかどうかを確認する必要があると示唆しています。勧告16の協議では、受取人確認の文言においてLEIに直接言及していませんが、受取人における送金元の属性としてLEIに言及しており、受取人確認でLEIを使用する道が開かれています。

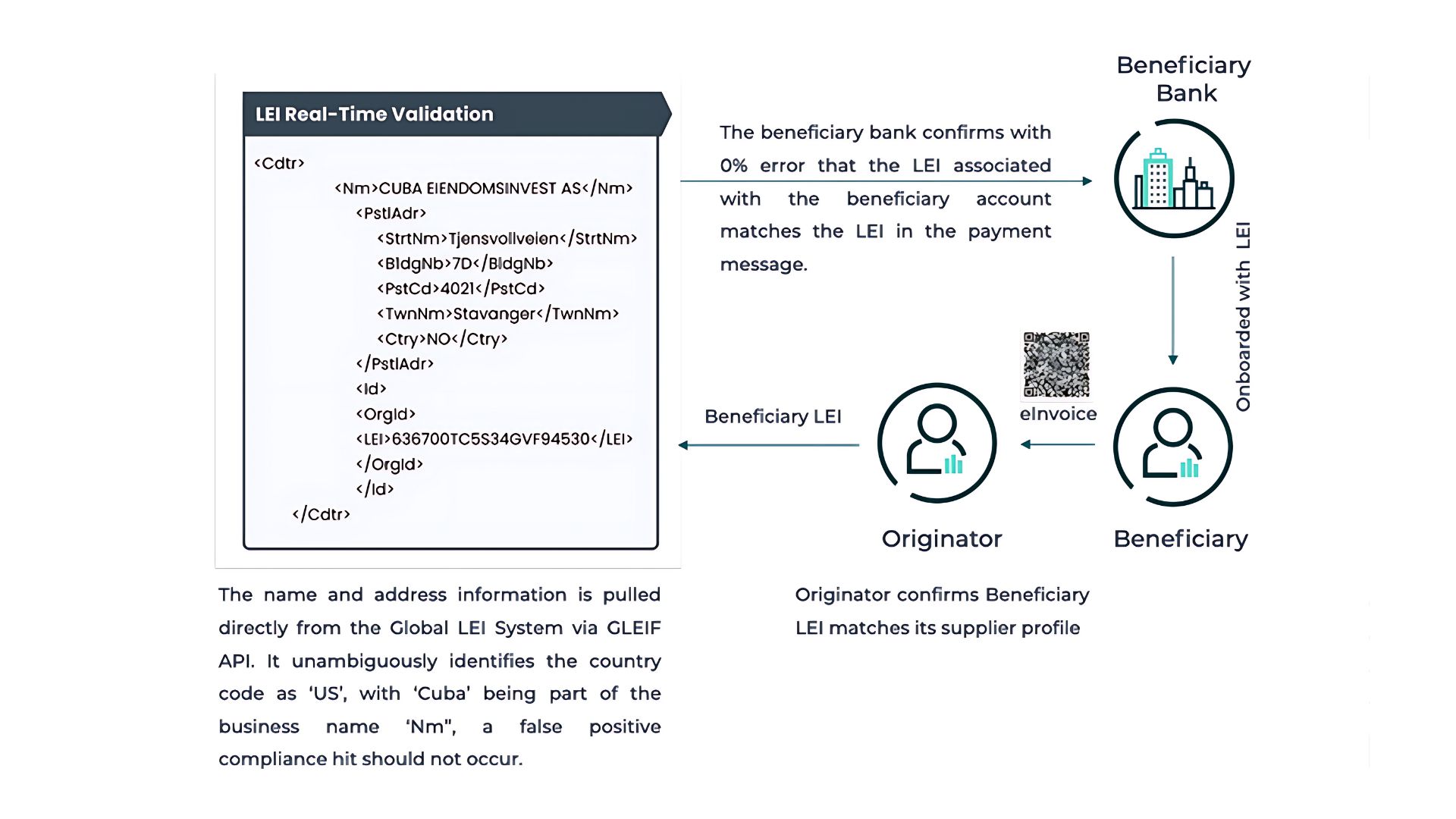

LEIには、取引主体の正式名称(現地の言語)、翻訳または音訳された名前、および住所の構造化データが含まれています。この情報は、GLEIF APIコールを介してグローバルLEIインデックスから直接抽出できるため、銀行は決済メッセージの受取人情報と受取人のプロファイルを簡単に照合できます。さらに、すべての主要な金融サービスデータベンダーはLEIを自社のデータ製品に完全に組み込んでおり、金融機関が既存の商業関係を通じてLEIデータにアクセスできるようにしています。その結果、受取人の名称や住所の誤りや不完全さによって生じるエラーを大幅に削減できます。

たとえば、企業は不正支払いの標的になることが多く、その影響を軽減するシステムを導入する必要があります。商業契約または請求書に署名する際に企業間でLEIが使用されている場合、送金元は受取人のLEIを決済メッセージに簡単に追加できます。受取人銀行は、決済メッセージに記載されている受取人のLEIを、ファイルにあるLEIと照合して検証することができます。これにより、類似する受取人名や口座番号情報を持つ不正な支払い情報を、支払いが入金される前に簡単に検出できるようになります。

ただし、LEI情報の検証と更新は、規制要件へのコンプライアンスを確保し、詐欺リスクを軽減するための鍵となります。専門の決済コンサルティング会社Nth Exceptionが提供するNucleusなどのソリューションは、これらの考慮事項に対処するための強力な機能を提供します。NucleusはLEI検証プロセスを自動化することで、金融機関が正確な取引主体情報を維持し、A2A決済のリスク管理を強化できるよう支援します:

クロスボーダー決済フローにおけるLEIの将来

A2Aの検証の簡素化と合理化は、LEIの利点がクロスボーダー決済フローを強化するためにどのように活用されているかを明確に示しています。LEIをクロスボーダーの口座検証メッセージングに組み込むと、一致率が向上し、検証応答が減少し、手作業による介入の必要性が減少されます。最終的には、誤送金率の低下、ならびに詐欺の防止、検出およびインテリジェンス監視の強化に役立ちます。

より広い観点では、G20のロードマップを支援し、安全性とセキュリティを維持しながら、クロスボーダー決済取引をより迅速に、より安く、透明性を高め、より包括的なものにする上でLEIが果たせる基本的な役割について、業界の認識が高まっています。

国内決済システムにLEIを確実に導入することは、強力かつ効果的な使用を通じてクロスボーダー決済におけるLEIの可能性を最大限に引き出すための重要な足がかりとなります。これは、現在のビジネス顧客に対してLEIを必要とする国内の銀行システムおよびデータベースによってサポートされています。インドはこれに関して先導役になっている国の1つであり、インド準備銀行(RBI)と規制対象の銀行は、より正確な検証を可能にするために、企業顧客に対して検証済みのLEIを記録することに重点を置いています。

世界的なLEI導入の促進

A2Aの検証におけるLEIの有用性を調査するパイロットプロジェクトに参加したインドの銀行のコンソーシアムが指摘したように、単一のグローバル識別子標準を導入するには、決済エコシステム全体にわたる広範な業界の関与が必要です。実際には、このような広範な変化への意欲は、規制上の義務によって動かされています。これは、国際決済銀行の決済・市場インフラ委員会(CPMI)およびWolfsberg Groupが説明しているように、世界中の市場インフラにとって、ISO20022の決済メッセージへのLEIの組み込みに対応することにより、国境を越えた効果的な受取人確認を促進する絶好の機会です。

また、決済エコシステムの他の参加者もこの導入を促進できます:

また、国境や管轄区域を超えた信頼と透明性の向上は、世界的な金融犯罪との戦いの強化、複雑で不透明なサプライチェーンの簡素化、世界貿易のデジタル化の支援など、「正当な」支払いの範囲を超えた課題に対処することも約束します。

ブログにコメントされる場合は、識別用にご自分の氏名をご入力ください。コメントの隣にお名前が表示されます。電子メールアドレスは公開されません。掲示板へアクセスまたは参加されることにより、GLEIFブログポリシーに同意されたものと見なされますので、当ポリシーをよくお読みください。

クレア・ロウリーは、Global Legal Entity Identifier Foundation (GLEIF)の事業運営責任者です。GLEIFに勤める前は、米連邦預金保険公社で銀行破綻処理プログラムの改善する技術施策を統率し、サブプライム住宅ローンの調査に貢献していました。CFA®資格保有者で、ノースウェスタン大学で予測分析学の理学修士を取得。