米国の40億ドルに関する質問:銀行は取引主体識別子(LEI)の価値をどのように解き放てるのか?

銀行業界は、LEIを業務により広く採用することにより、年間数十億ドルを節減できる可能性があります。金融機関はどこから着手するのでしょうか?

カウンターパーティの識別と確認に依拠している多くのセクターのうち、GLEIFは銀行を主要グローバル・セクターとみなしています。そのため、銀行業界における取引主体識別子(LEI)の採用規模が広がれば、短中期的に非常に大きな、数量化可能な価値が実現する可能性があります。

GLEIFとマッキンゼーが最近公表した共同報告書を参照するには、当社の電子ブック、または、主要な調査結果をまとめたインフォグラフィックをこちらからダウンロードしてください.

GLEIFが2020年に主に重点をおく分野の一つは、規制報告の枠を超えて、銀行業務へのLEIの自主的な採用を支援し、LEIによる大きな恩恵が世界規模で完全に実現されるようにすることでです。

銀行は、数十億ドルを節減する一方で、顧客のライフサイクル問題をどのように解決できるのか?

顧客のライフサイクル管理(CLM)は、LEIを用いることによって、重要な顧客体験のすべてを改善すると同時に、オンボーディング、取引、コンプライアンス報告、リスク・モニタリングなど様々なライフサイクル段階における取引主体の識別を劇的に簡素化できる使用事例の一つです。

世界の資本市場では、顧客の本人確認(KYC)の合理化のために、既にLEIが採用されています。そのため、銀行がLEIの組み込みを開始するには適した分野です。GLEIFとマッキンゼーが最近公表した共同報告書では、LEIが世界の銀行業界で広範囲に採用された場合、顧客オンボーディング費用だけで年間20億~40億ドル*を削減できることが明らかになりました。この分野への業界全体の推定支出総額は年間400億ドル相当です。LEIの使用によって生産性が向上すれば、業界全体で年間5~10%のコスト削減を達成できる可能性があります。

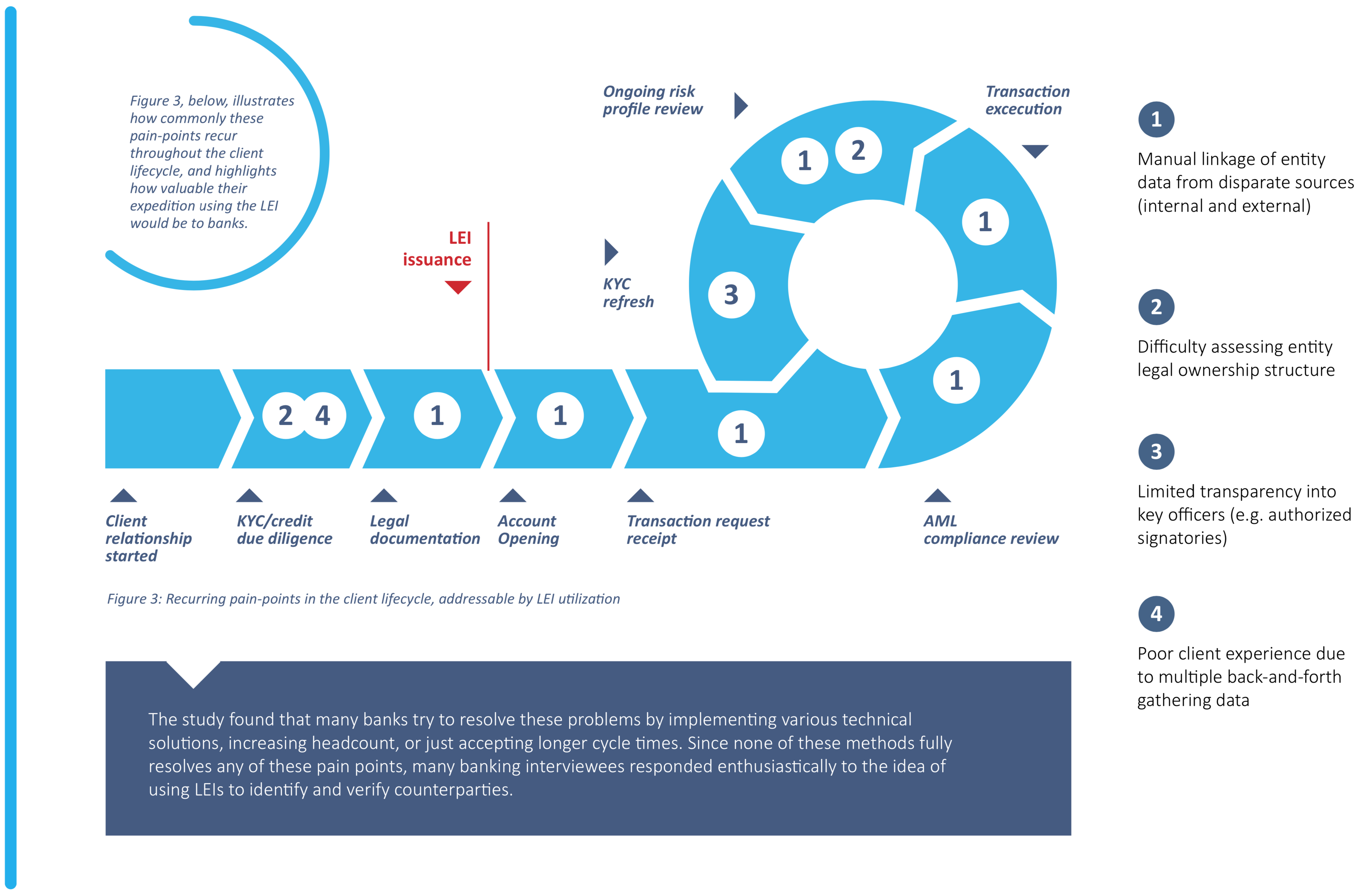

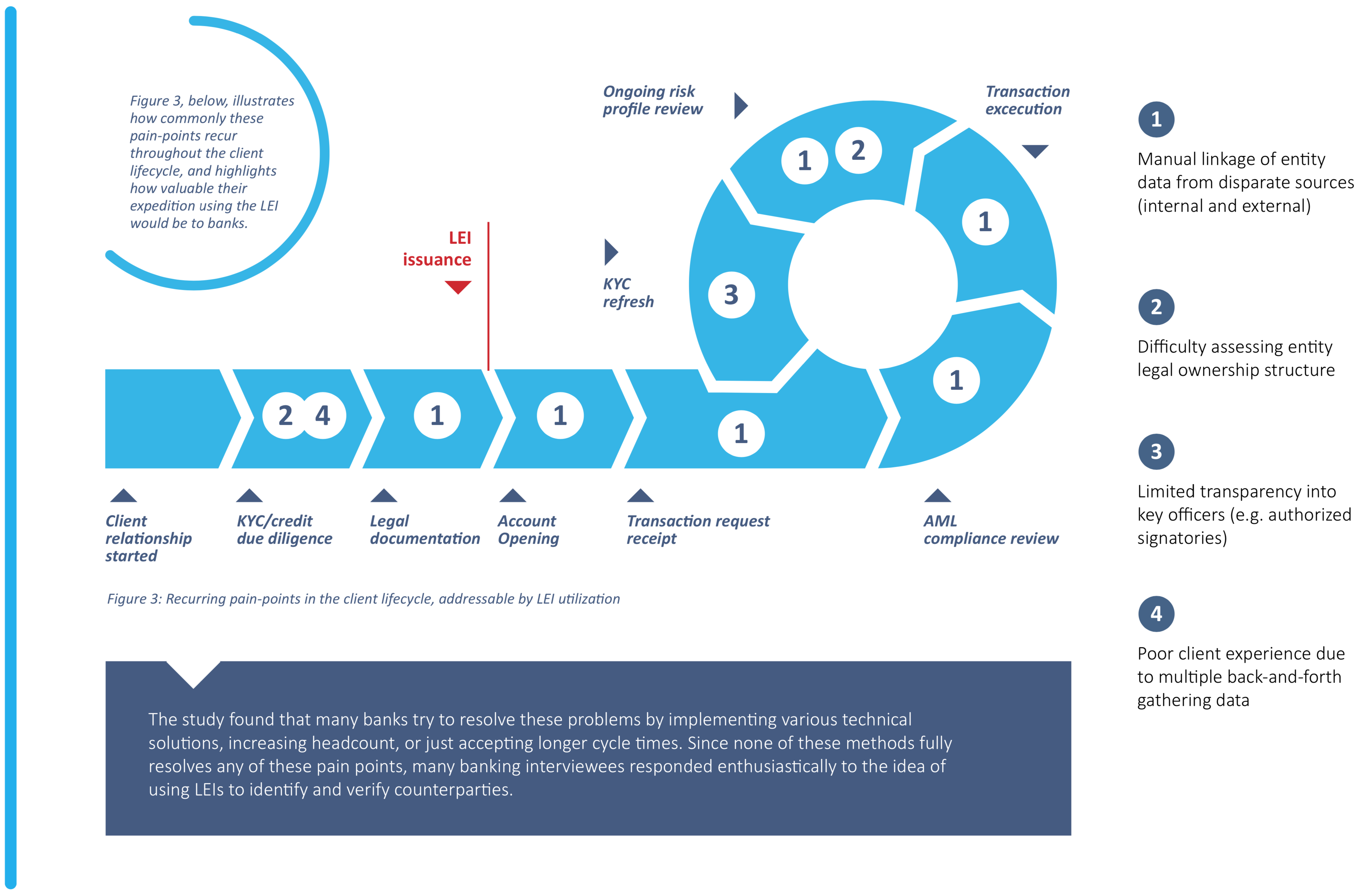

同調査では、顧客の特定と確認に関して、銀行が4つの共通したペインポイントを経験していることが明らかになりました。それは、社内と外部の異なるソースから取得した取引主体のデータを手作業でリンクづけしなければならない、取引主体の法的な所有構造の評価が難しい、権限を持つ署名者などの取引主体の主要役員に関する透明性が限られている、顧客のデータと文書を何度もやりとりすることになるため顧客経験が良くない、というものです。オンボーディング・プロセスの最初からLEIが広く使用されるようになれば、銀行はこれらの課題に正面から対処できるようになります。

LEIを銀行業務の顧客のライフサイクル管理に取り入れた場合、他にはどのような利点があるか?

GLEIFとマッキンゼーが行った調査ではまた、デジタル時代においてLEIが取引主体の識別をいかに簡素化できるか、それによって短中期的に、非常に大きな、数量化可能な価値がもたらされる可能性があることも説明されています。

LEIを広範に採用することでプロセスが合理化されるため、効率性の向上やコスト削減のみならず、収益化日数の3日~7日間の短縮、顧客維持率の向上、顧客体験の改善など、売上面での更なるメリットを実現できます。また、LEIを採用することで、銀行は社内外のデータソースを十分に活用できるようになり、顧客に関するより包括的な視点が得られるため、コンプライアンス・リスクと信用リスクの緩和にも役立ちます。

双方にメリットのある状況

このような多くのメリットを考慮すると、銀行は、資本市場にとどまらず、貿易金融、法人向け銀行業務、決済などあらゆる銀行業務分野で顧客のライフサイクル管理プロセスの基盤としてのLEIの採用を先送りすべきではありません。資本市場においてコンプライアンス主導で採用が進んでいるということは、銀行は既にLEIに精通していることを意味します。銀行業務の他の分野へLEIの使用を自主的に拡大していけば、進歩的な考え方の新開地を開くことになり、結果的に銀行と顧客の双方にメリットしかない状況を実現できます。

銀行とGLEIFの連携によって、LEIの採用による価値をどう実現できるのか?

次の段階として、GLEIFは、グローバルLEIシステムの発展を含め、マッキンゼーが報告書で提案した変革の実行可能性を評価しています。また、GLEIFは銀行に対して、LEIをより広範囲にわたり自主的に採用することを奨励するために取り得るアクションを評価する方針です。そのようなアクションの例としては、LEIを最も一般的に使用されるデータソースへリンクするデータコネクターにすることでLEIの付加価値を向上させる、などがあります。

グローバルLEIシステムの今後の発展について十分な情報が得られ、銀行セクターの要件に沿えるように、GLEIFは、グローバルな銀行業界から最大限の関与を得ながら、同報告書の提案に対する評価の実施を目指しています。

この目標を支援するために、金融機関に対し、GLEIFの世界の重要な金融機関(GIFI)リレーションシップ・グループへの参加を強くお勧めしています。それによって銀行は、LEIを顧客管理プロセスに組み込むために必要なサポートに関するその後の話し合いに参加することができます。

GLEIFのGIFIリレーションシップ・グループでは、GLEIF、銀行、金融機関、他の主要ステークホルダーとの間のコミュニケーションを促し、メンバーがLEIサービスに対して意見を表明し、GLEIFがLEIのデータユーザーの要件を理解できるようにしています。

GLEIFは、同報告書に示された提案の実行可能性を評価していることから、銀行セクターのニーズと、GLEIFサービスとグローバルLEIシステムがそれをどう支援できるかを十分に理解するには、銀行と直接対話することが不可欠です。私たちはこのトピックに関して銀行や他の金融機関とのあらゆる対話を歓迎しています。グローバルLEIシステムの将来を共に形成し、洞察をさらに深め、自らの考えを確実に打診するためにも、GLEIFのGIFIリレーションシップ・グループへの参加について、関心をお持ちいただければ幸いです。

私たちは、LEIの広範な使用が銀行業界にこのように大きな潜在的メリットをもたらせることを大変喜んでおります。現段階の優先事項は、これらのメリットを完全に実現できるように、規制報告の枠を超えて、銀行業務の使用事例へのLEI の自主的な採用を支援していくことです。

GLEIFのGIFIリレーションシップ・グループへの参加に関する詳細については、以下までメールでご連絡くださいinfo@gleif.org

* 出所:マッキンゼーによる取引に関するコスト調査、トムソン・ロイター「顧客の本人確認(KYC)コンプライアンス:金融機関の難題」レポート、顧客と専門家へのインタビューから得られたグローバルLEIシステム(GLEIS)2.0に対する意見。マッキンゼーは、5つ以上のセクターにおよぶ市場参加者を含め、現在のLEI登録者とユーザー、付番機関、規制当局、グローバルLEIシステムの潜在パートナーなど、70を超えるステークホルダーに対するインタビューに伴い顧客経験に関する意見調査を実施しましした。

- 計算:正規従業員 (FTE)の生産性の上昇(オンボーディング1事例あたり最大25時間の10%から15% [約2~4時間] )に、FTEに帰属するオンボーディング費用合計の割合(最大57%)を乗じて、その後顧客オンボーディングへの業界の支出合計の試算(年間400億ドル)を乗じました。FTEの生産性は「顧客の意見」と 専門家へのインタビューに基づいており、オンボーディング1事例当たりに予想される削減とFTEの労働時間の両方が含まれてます。顧客オンボーディング費用の総額に占めるFTEに帰属する顧客オンボーディング費用の割合は、Tier-1の10行における顧客オンボーティングを担当するFTEの平均費用(マッキンゼーによる取引に関するコスト調査)を顧客オンボーディング費用合計(欧州企業財務担当者協会)で割った数に基づいています。業界の顧客オンボーディング支出総額は、トムソン・ロイターの報告書:「顧客の本人確認(KYC)コンプライアンス:金融機関の難題」に基づいます。

ブログにコメントされる場合は、識別用にご自分の氏名をご入力ください。コメントの隣にお名前が表示されます。電子メールアドレスは公開されません。掲示板へアクセスまたは参加されることにより、GLEIFブログポリシーに同意されたものと見なされますので、当ポリシーをよくお読みください。

過去のGLEIFブログ記事をすべて見る >

著者について:

シュテファン・ヴォルフは、2014~2024年にGlobal Legal Entity Identifier Foundation(GLEIF)のCEOを務めました。2024年3月以降は、国際商業会議所(ICC)の産業諮問委員会(IAB)でデジタル貿易基準の調整、採用、取り組みにまつわるグローバルプラットフォーム、デジタル標準イニシアティブを率いました。IABの議長に任命される前は2023年からIABの副議長を務めており、同年、ヴォルフはドイツの国際商業会議所(ICC)の理事にも選出されました。

ヴォルフ氏は、2017年1月から2020年6月まで国際標準化機構金融専門委員会FinTech専門諮問グループ(ISO TC 68 FinTech TAG)の副コンビナーを務めていました。2017年1月、ヴォルフ氏は、One World Identityが選ぶトップリーダー100人のひとりに選ばれました。ヴォルフは、データ処理およびグローバルな実施戦略の確立に関して、豊富な経験を持っています。彼はキャリアを通じて、主要なビジネスや製品開発戦略の発展をリードしてきました。また、彼は1989年にISイノベーティブ・ソフトウェア社を共同設立し、初代専務取締役を務めました。その後、同社の後継企業であるIS.テレデータAG取締役会のスポークスマンに選ばれました。同社はその後、インタラクティブ・データ・コーポレーションに買収され、ヴォルフ氏は最高技術責任者に就任しました。彼はフランクフルト・アム・マインのJ.W.ゲーテ大学で経営学の学位を取得しています。

この記事のタグ:

顧客関係管理, コンプライアンス, コルレス銀行, デジタル識別, Global Legal Entity Identifier Foundation (GLEIF), 顧客の本人確認(KYC), LEIのビジネスケース, ポリシー要件, リスク管理, LEI ニュース