ここに示されているグラフはマッキンゼー・アンド・カンパニーとGLEIFがリリースした英語のホワイトペーパーと共に発表されたものです。グラフの翻訳は入手できません。

商業融資におけるLEI

マッキンゼー・アンド・カンパニーとGlobal Legal Entity Identifier Foundation (GLEIF)がリリースした「取引主体識別子:固有カウンターパーティ識別子の価値 (The Legal Entity Identifier: The Value of the Unique Counterparty ID)」では、資本市場、商取引、商業融資の拡大における取引主体識別子 (LEI)の利用について3つの新たな利用事例が特定されています。これらは決して網羅的ではありませんが、LEIの広範な適用を例示しています。

商業融資の借手への信用供与を目指すにあたり、貸手にとっての最初のステップは、取引主体の身元の確認、取引履歴、所有グループの構造の確認になります。この作業は、予想以上に困難になることがしばしばあります。多数の企業グループや小企業は、似たような社名の様々な取引主体を傘下に持ち、それぞれが複数の金融機関、さらには複数の国において、多様な方法で財務システムを用いてやり取りしている可能性があります。

カウンターパーティ識別からビジネスの価値へ:LEIを利用して商業融資の拡大を標準化する

こうした複雑な環境は、しばしばサイロ化したITおよびデータ・システムを保有する貸手が、固有の顧客を明確に特定することが困難であると感じている可能性があることを意味しています。したがって、リスクやエクスポージャーの管理を目的とした金融機関内でデータ共有は、複雑になります。

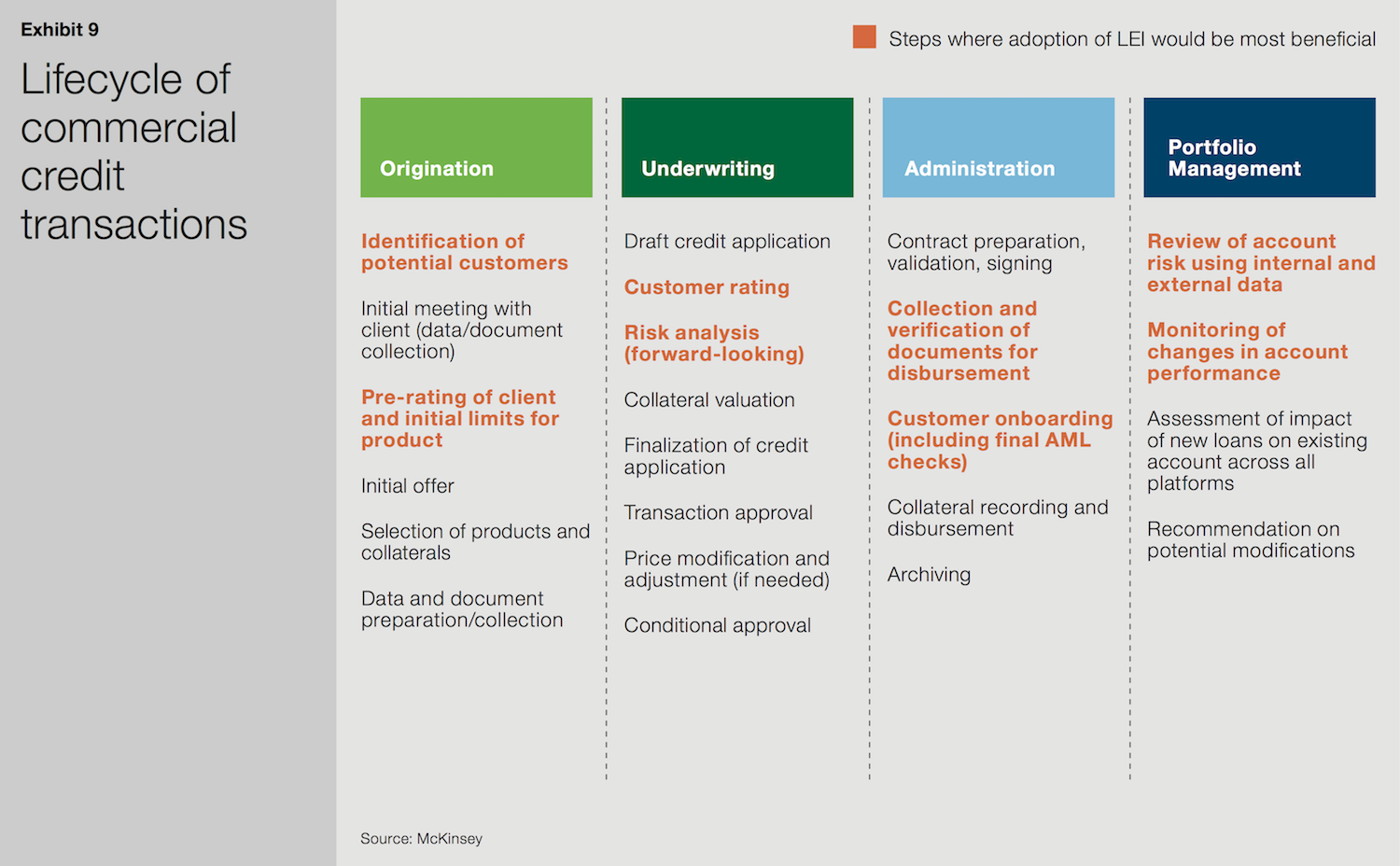

商業融資のライフサイクルの4つの各主要段階(組成、引受、事務管理、ポートフォリオ管理)において、しばしば手作業による極めて時間のかかる業務が必要になります。LEIの採用により、借手となる顧客の本人確認(KYC)がより強固になるとともに効率性が向上し、また情報の追跡可能性が向上します。そのいずれも、金銭面におけるかなりの削減効果が生じます。

組成

取引主体の身元、銀行との取引履歴、外部の金融・貸出履歴について正確かつ検証できる情報を持つことは、組成段階において極めて重要です。こうした情報がなければ、適切な商品の提供や精密なリスク評価を行うことはほぼ不可能です。

人的ミスは申込書で発生する割合が高く、多くの取引主体は、名称を完全に入力していなかったり、また過去に使用した名称を変形させて入力することがあります。こうした傾向はとくに、中小企業や大手グループの関連会社の間でよく見受けられます。LEIの利用は、こうした重大な情報を標準化させるのに役立ち、手作業による検証プロセスに費やす銀行のミドルオフィスやバックオフィスの時間が大幅に削減されます。

引受と事務管理

取引主体の履歴を簡単かつ正確に追跡できれば、最終的なリスク分析や与信承認が行われる引受段階ではさらに役に立ちます。さらに、取引主体が貸手のシステムにオンボーディングする事務管理段階においては、単一の識別子を利用すれば、必須のマネーロンダリング対策(AML)とコンプライアンス・チェックが強化され、加速化されます。

ポートフォリオ管理

最後に、融資を実行した後にポートフォリオ管理が始まり、貸手は、社内外のデータを活用して口座リスクをレビューすると同時に、口座のパフォーマンスの変化をモニターします。リスク・プロファイルが最新かつ正確であることを確保するためには、相当量のデータ照合が必要となります。LEIがあれば、その正確性を確認するためのデータ照合を迅速に処理できます。

商業融資ライフサイクルの4段階すべてにLEIを利用すれば、システム全体で標準化できる新しいデータフィールドが生じるため、処理の自動化とデジタル化が促されます。

マッキンゼーとGLEIFの共同ホワイトペーパーに記載されているLEIの利用事例についての詳細は、専用のGLEIFのウェブサイトの以下のページをご覧ください:「資本市場におけるLEI」および「貿易金融におけるLEI」。